Редица фактори ни подсказват, че ще се наложи да живеем в по-висока инфлационна среда от тази, с която сме свикнали. Участието на финансовите пазари, чрез професионалисти ни дава възможност да потърсим подходящите стратегии, с които да минимизираме ефектите от високата инфлация.

Но какво се случва реално на финансовите пазари, трябва ли да се страхуваме или има възможности, от които може да се възползваме?

Обикновено финансовите пазари изпреварват реалната икономика от шест месеца до една година. Както първи влизат в тежки времена, така и първи излизат.

2022 г. не прави изключение, а последното тримесечие действително бе белязано от буря в морето на финансите. Експертите наблюдаваха редица негативни движения при различните класове активи.

Началото на октомври донесе моментна глътка оптимизъм за борсите, но анализаторите отчитат, че е твърде рано да се правят дългосточни прогнози, при наличните индикации за допълнително затягане на лихвените политики на централните банки от двете страни на океана.

Какво се случва всъщност?

През последната година наблюдаваме някои изключително редки процеси на финансовите пазари в световен мащаб. Един прост пример е преобръщането на всеобщото схващане, че когато акциите са в период на спад, облигациите растат, предлагайки своеобразен спасителен пояс за инвеститорите, и обратно. Това е така през повечето време, но 2022 г. ни показа, че всяко правило, наистина си има изключение.

За тези, които са нови в света на инвестициите ще уточним, че акциите традиционно се смятат за по-високорисков, но и потенциално по-високодоходен актив. Облигациите (или дълговите книжа) от своя страна са с по-малък потенциал за доходност, но пък носят по-висока стабилност. Научете повече за различните инвестиционни стратегии, базирани на тази логика тук.

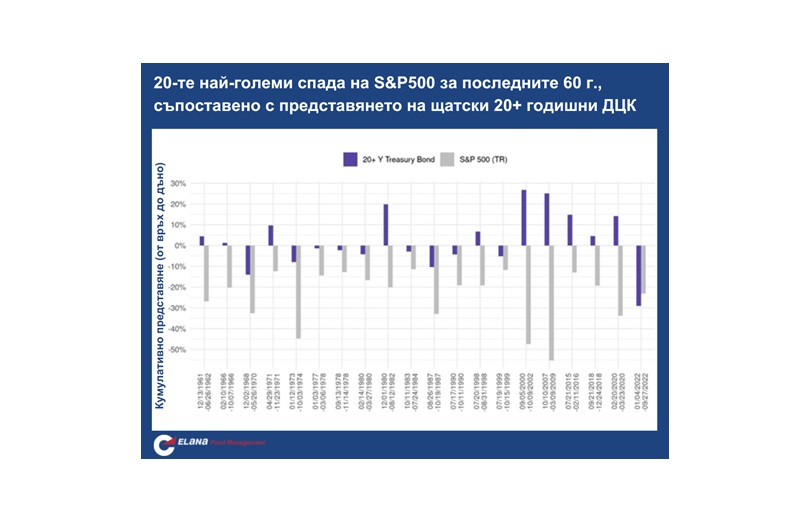

Всъщност данните за последните 60г. сочат, че през тази година наблюдаваме безпрецедентна ситуация, където спадът на щатските 20-годишни държавни ценни книжа е по-голям от този на акциите, представени в графиката от индекса S&P 500.

Подходящ ли е, тогава, моментът за инвестиции?

От казаното до момента става ясно, че инвеститорите навигират бурните води на 2022г. без спасителен пояс. Но всяка буря им своя край и слънцето отново се появява на хоризонта.

Същото важи и за финансовите пазари. Именно това редуване на спадове и ръстове стои в основата на успешните инвестиционни стратегии.

Добре е инвестициите да се правят в моменти, когато пазарите гравитират около своите дъна, защото тогава пазаруваме на промоция, по-късно при растеж генерираме печалба.

Добре е инвестициите да се правят в моменти, когато пазарите гравитират около своите дъна, защото тогава пазаруваме на промоция, по-късно при растеж генерираме печалба.

И все пак ако се отърсим от емоционалния отговор, който предизвиква тревожната пазарна и геополитическа обстановка и потърсим здравата финансова логика, ще видим, че за тези от нас, които имат желание и възможност, може би моментът да планираме следващите си инвестиции наближава.

Разбира се, важно е преди да се предприеме каквато и да е крачка, добре да определите своя инвестиционен хоризонт, както и рисков профил:

Анкета за определяне на рисковия профил

Кои стратегии са подходящи?

За любителите на статистиката, ще споменем и малко цифри – към края на септември балансиран портфейл с тегло 60% щатски акции, представени чрез индекса S&P500 и 40% щатски десетгодишни ДЦК е надолу с около 21% от началото на 2022 г. По-лошо представяне за балансирания портфейл е имало само през една година за последните близо 100 г. – 1931г.. Тогава е най-черният момент от Голямата Депресия.

Ако погледнем отвъд бурята, в чието око се намираме в момента, обаче, ще видим, че след края на Голямата Депресия балансираните портфейли са удвоили стойността си в рамките на 4 г. между 1933 г. и 1936 г.

С други думи, инвестиции, направени около най-черните моменти на Голямата депресия, са се удвоили само за 4 години, награждавайки смелите. Разбира се, трудно е да се улучи точният момент, когато пазарите ще ударят своето дъно и ще поемат нагоре, затова препоръчваме да се консултирате със специалисти, които ще ви предложат стратегии, с които да се минимизира рискът.

Прочетете повече за печелившите стратегии за инвестиции.

Настоящият материал има за цел единствено да информира. Данните, оповестени в него, не следва да се тълкуват като препоръка и не са предназначени да служат за основа на конкретни инвестиционни решения.